του Γεώργιου Α. Πάνου*

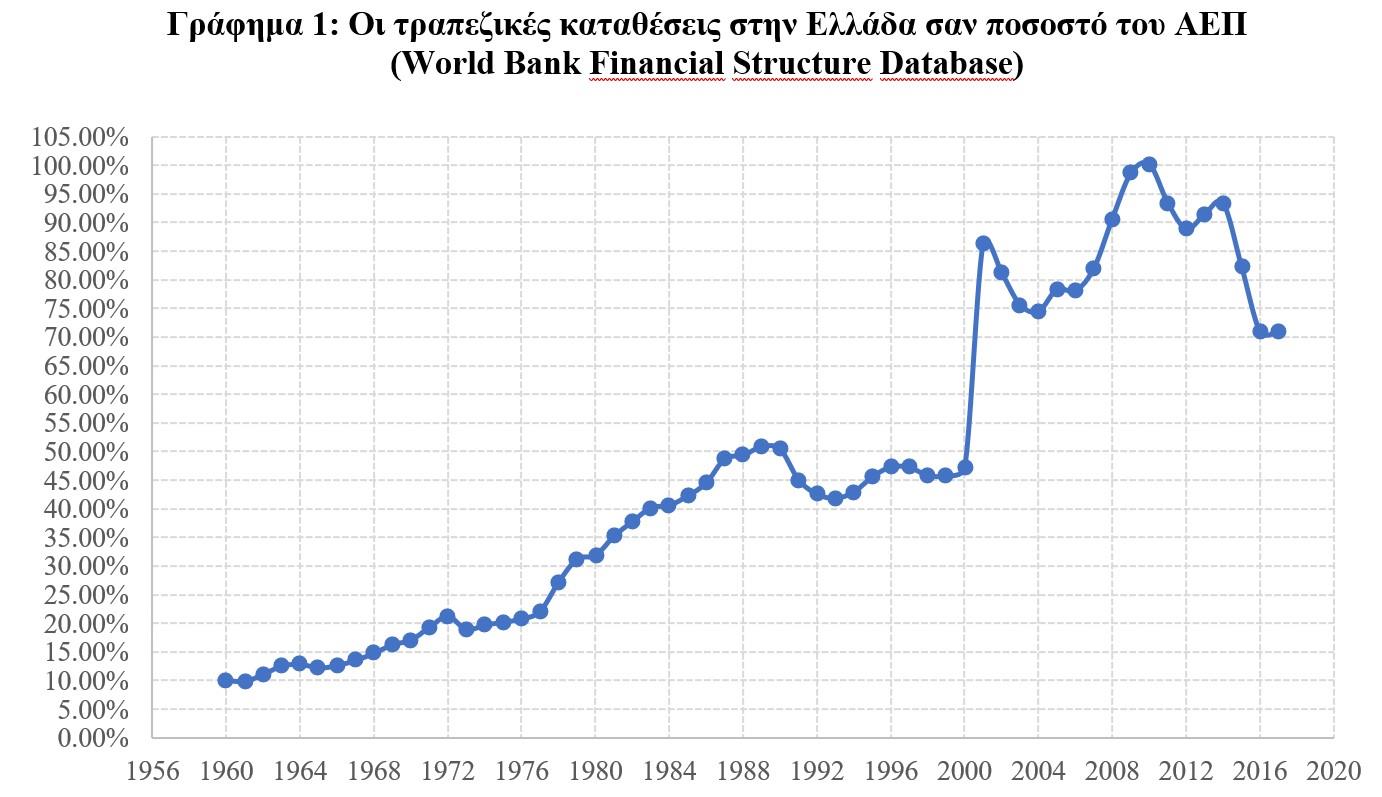

Ο Οκτώβριος έχει κηρυχθεί παγκόσμια σαν ο μήνας της αποταμίευσης. Στην Ελλάδα, τα επίσημα δεδομένα για τις καταθέσεις στις ελληνικές τράπεζες σαν ποσοστό του ακαθάριστου εγχώριου προϊόντος στο Γράφημα 1 δείχνουν τη μεγάλη μείωση του 2010 και του 2014 από ποσοστά που ξεπερνούσαν το 100% το 2009 σε ποσοστά περί το 70% το 2017.

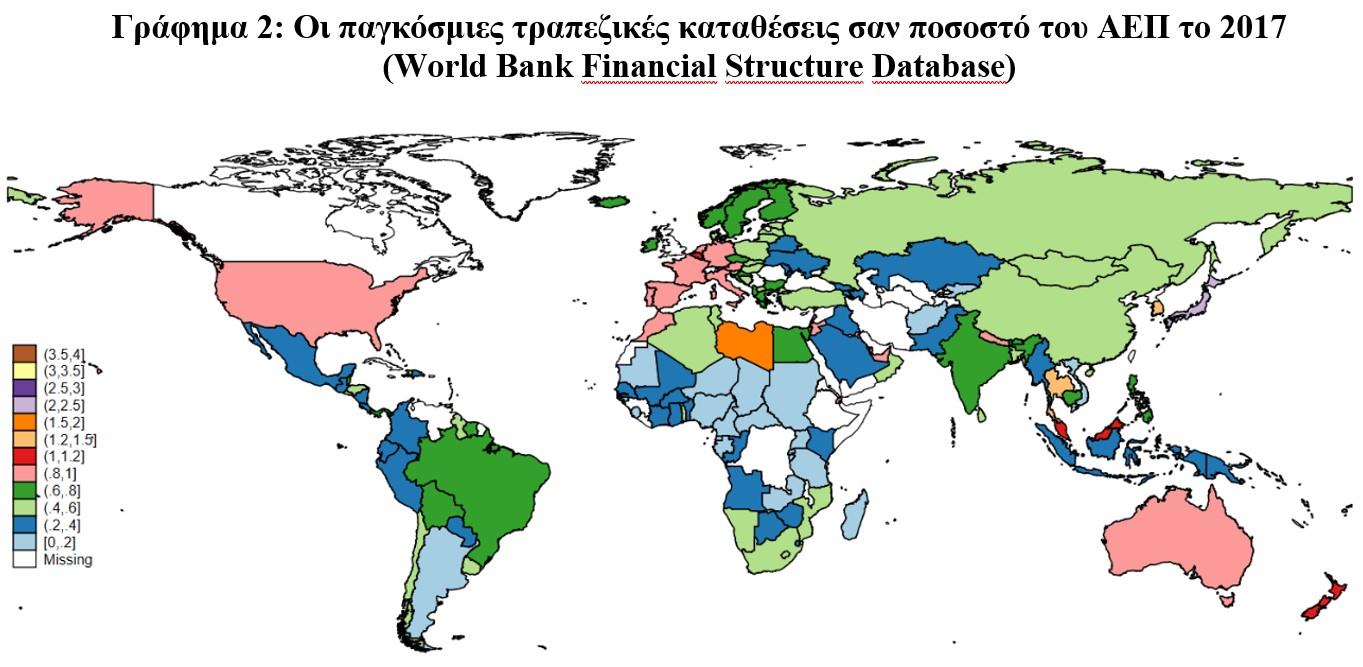

Δεδομένης της μεγάλης μείωσης του ελληνικού ΑΕΠ τη συγκεκριμένη περίοδο, μπορεί κανείς να φανταστεί ότι η μείωση στον όγκο των καταθέσεων ήταν ακόμα πιο ραγδαία. Στο Γράφημα 2 φαίνεται ότι για το 2017 η Ελλάδα κατατάσσεται στην 48η θέση μεταξύ 163 χωρών, σε όρους όγκου τραπεζικών καταθέσεων σαν ποσοστό του ΑΕΠ.

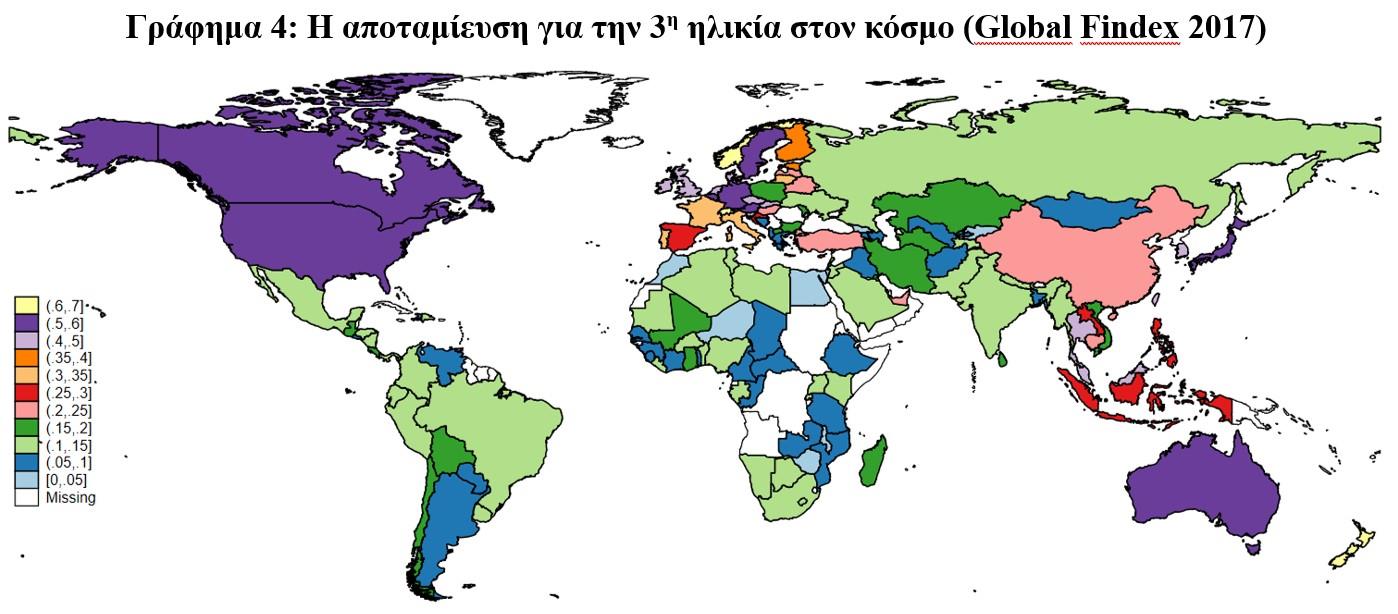

Λίγες είναι οι παγκόσμιες μελέτες που παρέχουν μικροοικονομικά δεδομένα για τα ποσοστά των αποταμιευτών μεταξύ των νοικοκυριών. Σε μία πρωτότυπη μελέτη της Παγκόσμιας Τράπεζας του 2016, οι Demirguc-Kunt, Klapper & Panos (2016) επισημαίνουν μεταξύ άλλων τα ιδιαίτερα χαμηλά επίπεδα αποταμίευσης στην Ελλάδα του 2014, εν μέσω κρίσης, χρησιμοποιώντας τα πρώτα διαθέσιμα παγκόσμια μικροοικονομικά δεδομένα του Global Findex 2014. Οι συγγραφείς επισημαίνουν ότι μόλις 5-10% του ελληνικού πληθυσμού φαίνονταν να αποταμιεύει με μακροπρόθεσμο κίνητρο αυτό της ασφάλειας κατά την 3η ηλικία.

Σήμερα, ο κορωνοϊός αναμένεται να έχει ανατρέψει αυτά τα δεδομένα και τις όποιες προηγούμενες ισορροπίες, βάσει της λογικής ότι οι πιο εύποροι και υψηλά αμειβόμενοι, καθώς και οι επαγγελματίες που ήταν σε θέση να απασχοληθούν από το σπίτι ενδεχομένως θα έχουν αυξήσει τα επίπεδα των αποταμιεύσεών τους. Αντίθετα, οι εργαζόμενοι σε κλάδους που επλήγησαν περισσότερο από την κρίση του κορωνοϊού ενδέχεται να μείωσαν ή και να κατανάλωσαν τις όποιες προηγούμενες αποταμιεύσεις είχαν.

Συνεπώς, ενώ αναμένονται με ιδιαίτερο ενδιαφέρον τα νέα μικροοικονομικά δεδομένα της Παγκόσμιας Τράπεζας και του Global Findex 2021-2022, που θα μεριμνούν ιδιαίτερα για τις συνέπειες του κορωνοϊού, κρίναμε σκόπιμο να παρουσιάσουμε μία ανασκόπηση των ενδιάμεσων διαθέσιμων δεδομένων για την αποταμίευση, δηλαδή αυτών του Global Findex 2017 που ήταν τα τελευταία διαθέσιμα από την προ-κορωνοϊού εποχή.

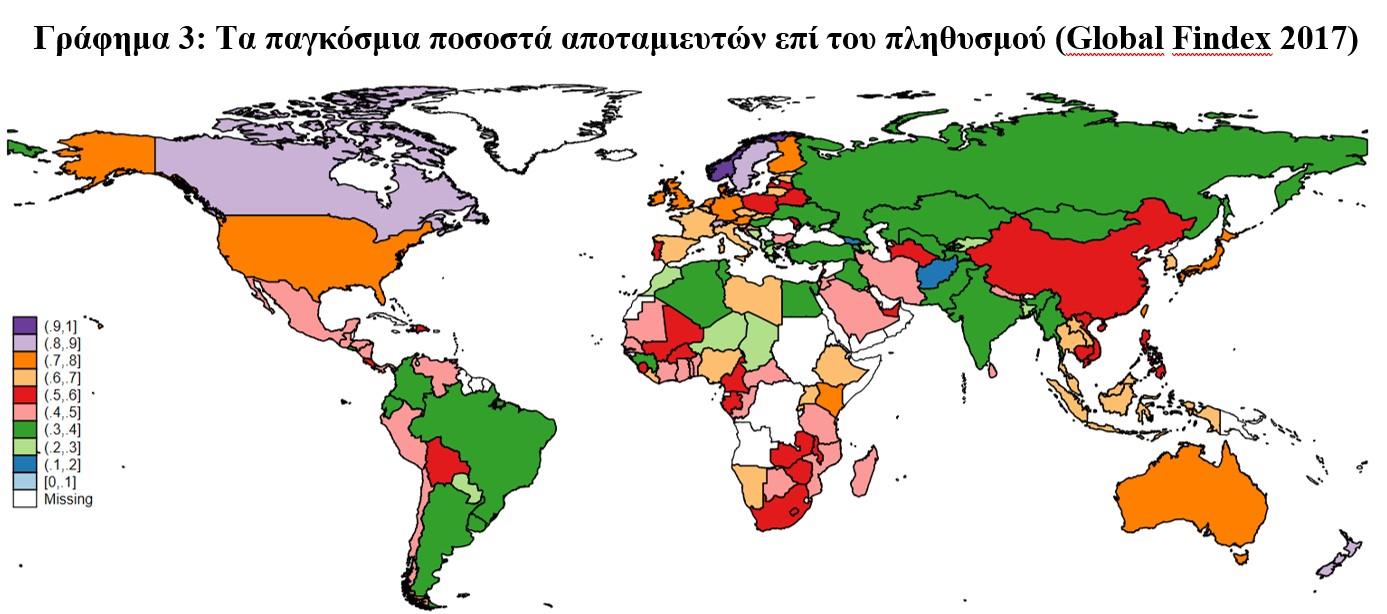

Στα δεδομένα του 2017 και το Γράφημα 3, φαίνεται ότι 20-30% του πληθυσμού στην Ελλάδα έχει αποταμιεύσεις. Το ακριβές ποσοστό είναι 21%, που είναι το 3ο χαμηλότερο παγκόσμια, πριν τη Γεωργία και το Αφγανιστάν, και πιο χαμηλό από τις γειτονικές χώρες των Βαλκανίων. 12.7% του πληθυσμού φαίνεται να έχουν αποταμιεύσεις σε τραπεζικό λογαριασμό (85η από τις 144 χώρες στην κατάταξη). Στο Γράφημα 4, μόλις 8.4% αποταμιεύουν για την 3η ηλικία (122η από τις 144 χώρες στην κατάταξη). Τέλος, μόλις 2.7% αναφέρουν ότι αποταμιεύουν με σκοπό την ίδια επιχειρηματική ή αγροτική δραστηριότητα (143η από τις 144 χώρες στην κατάταξη).

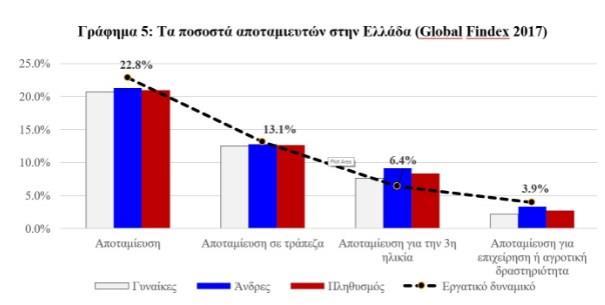

Στο Γράφημα 5, φαίνεται ότι μεταξύ του εργατικού δυναμικού, 22.8% έχει αποταμιεύσεις, 13.1% σε τράπεζα, 6.4% με μακροπρόθεσμο στόχο την 3η ηλικία, και 3.9% αποβλέποντας σε επιχειρηματική δραστηριότητα. Οι διαφορές μεταξύ των δυο φύλων ως προς την αποταμίευση διαφαίνονται μικρές, με λίγο μεγαλύτερες διαφορές αναφορικά με τα κίνητρα της αποταμίευσης. Συγκεκριμένα, 9.1% των ανδρών αποταμιεύουν για την 3η ηλικία, έναντι 7.7% των γυναικών, και 3.4% αποταμιεύουν αποβλέποντας σε μελλοντική επιχειρηματική δραστηριότητα, έναντι 2.2% των γυναικών.

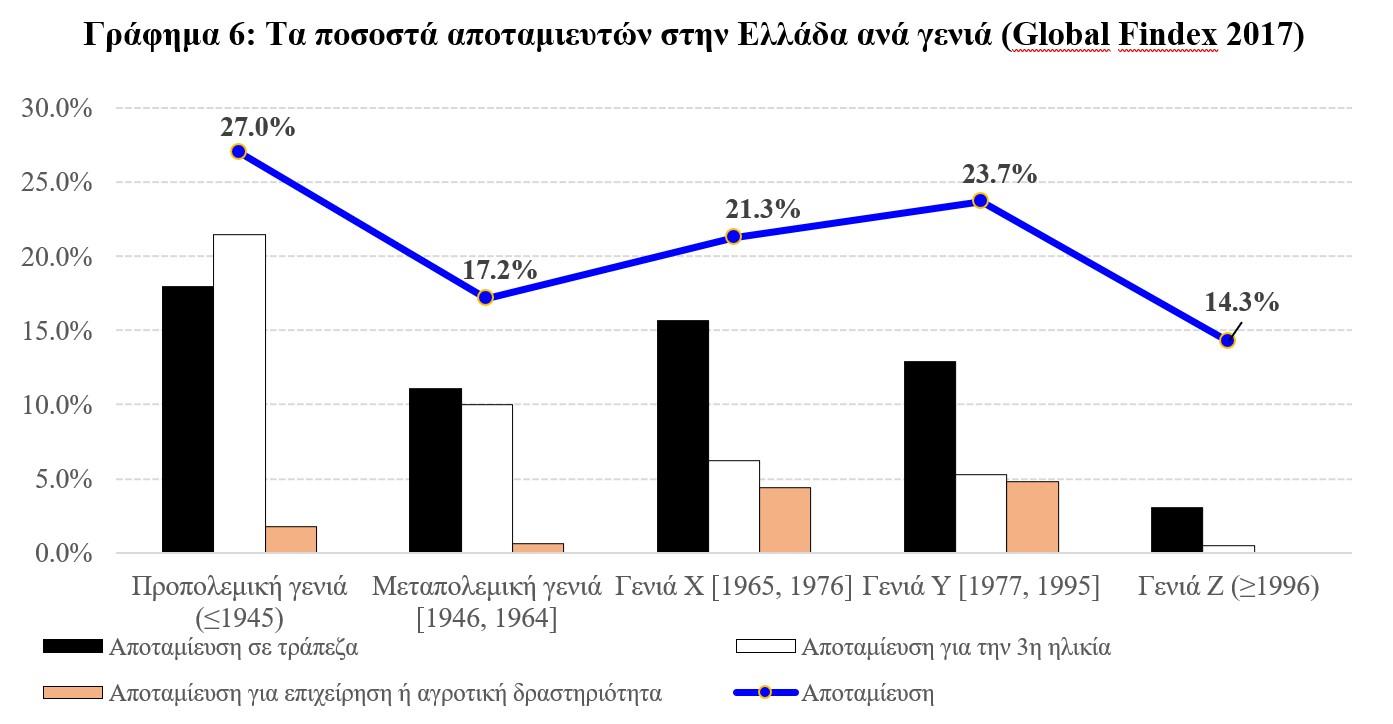

Ιδιαίτερα ενδιαφέρουσα είναι και η ανασκόπηση της αποταμίευσης στην Ελλάδα ανά ηλικιακή γενιά στο Γράφημα 6. Τα ποσοστά αποταμιεύσεων είναι 27% για την προπολεμική γενιά (γεννημένων πριν και κατά το 1945), 17.2%, για τη μεταπολεμική γενιά (μεταξύ του 1946 και του 1964), 21.3% για τη γενιά Χ (1965-1976), 23.7% για τη γενιά Υ (1977-1995), και 14.3% για τη γενιά Ζ (γεννημένων μετά και κατά το 1996). Βάσει της θεωρίας κύκλου ζωής, αναμένεται τα επίπεδα τωρινών αποταμιεύσεων των παλαιότερων γενιών να είναι μικρότερα.

Αποτελούν ιδιαίτερα ενδιαφέροντα τα δεδομένα για την προπολεμική γενιά, σε σύγκριση με τη μεταπολεμική γενιά.

-Οι παλαιότερες γενιές έχουν υψηλότερα ποσοστά αποταμίευσης για την 3η ηλικία, στην οποία βρίσκονται σήμερα.

-Οι νεότερες γενιές έχουν υψηλότερα ποσοστά αποταμίευσης με σκοπό την ίδια επιχειρηματική δραστηριότητα, με τα ποσοστά παρόλα αυτά να παραμένουν ιδιαίτερα χαμηλά, δηλαδή γύρω στο 5% για τις γενιές Χ και Υ.

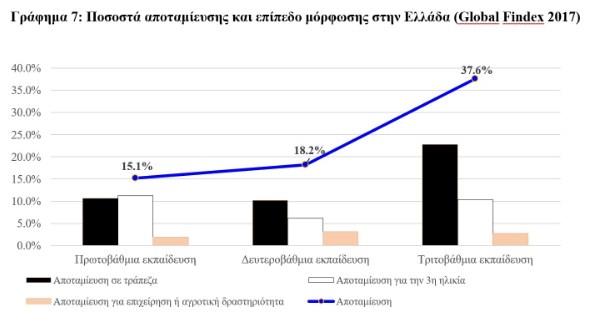

Η ανασκόπηση των ποσοστών αποταμίευσης με βάση το μορφωτικό επίπεδο στο Γράφημα 7 καταδεικνύει ότι 15.1% των αποφοίτων πρωτοβάθμιας εκπαίδευσης αποταμιεύουν, με τα ποσοστά να είναι 18.2% για τους απόφοιτους δευτεροβάθμιας εκπαίδευσης, και ένα υψηλότερο 37.6% μεταξύ των αποφοίτων τριτοβάθμιας εκπαίδευσης.

Οι τελευταίοι είναι και αρκετά πιθανότερο να αποταμιεύουν τα χρήματα τους σε τράπεζα (22.8%), καθώς και να αποταμιεύουν για την 3η ηλικία (10.3%). Αξίζει να σημειωθεί ότι το ποσοστό αποταμίευσης για την 3η ηλικία είναι υψηλότερο μεταξύ των αποφοίτων πρωτοβάθμιας εκπαίδευσης (11.2%) σε σύγκριση με τους απόφοιτους δευτεροβάθμιας εκπαίδευσης (6.2%).

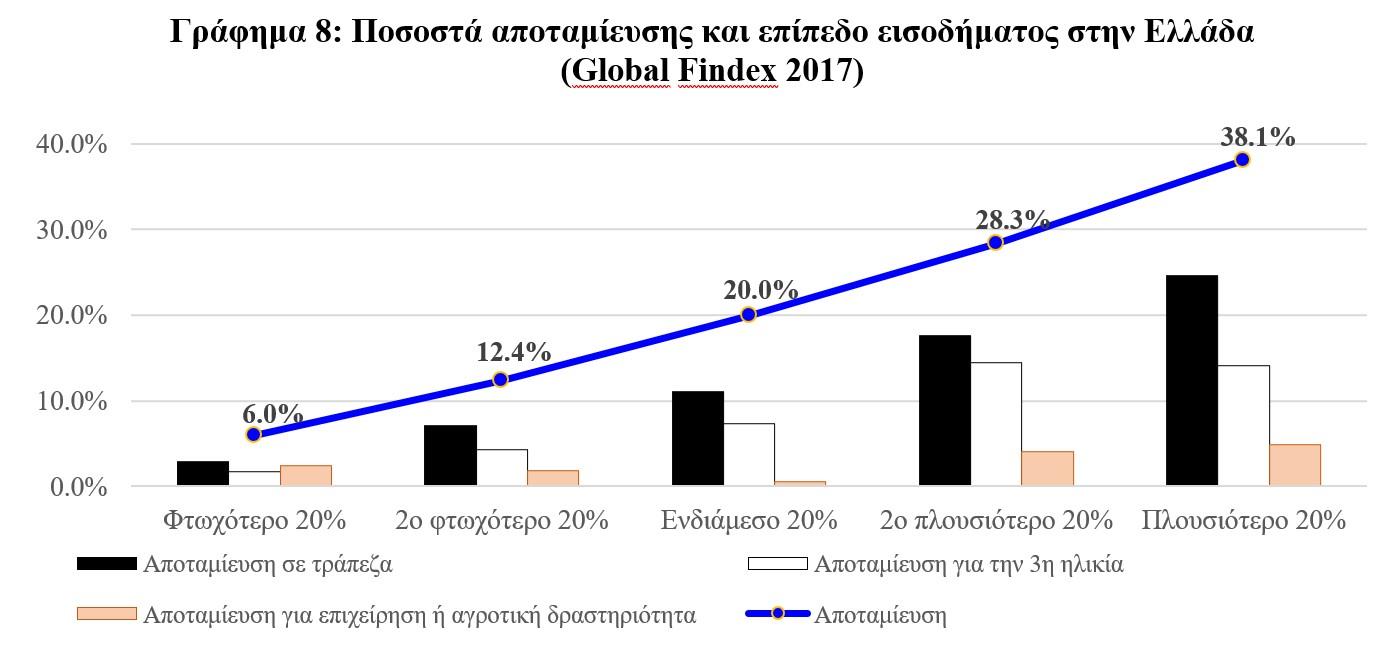

Τέλος, στο Γράφημα 8, διαφαίνεται μία σχεδόν γραμμική σχέση μεταξύ του επιπέδου εισοδήματος και της αποταμίευσης στην Ελλάδα. Μόλις 6.0% του χαμηλότερα αμειβόμενου 20% αποταμιεύει, με τα υπόλοιπα ποσοστά να ανέρχονται στο 12.4% για το 2ο φτωχότερο 20%, στο 20.0% για το ενδιάμεσο 20%, στο 28.3% για το 2ο πλουσιότερο 20%, και στο 38.1% για το υψηλότερα αμειβόμενου 20% του πληθυσμού.

Οι αποταμιεύσεις στις τράπεζες ακολουθούν αντίστοιχη προοδευτικά ανοδική πορεία με βάση το εισόδημα, αλλά σε χαμηλότερα ποσοστά. Το ίδιο και οι αποταμιεύσεις για την 3η ηλικία, οι οποίες φτάνουν στο μέγιστο του 15% για τα 2 πλουσιότερα τμήματα του πιο υψηλά αμειβόμενου 40% του πληθυσμού.

Αξίζει να σημειωθεί ότι τα δεδομένα του 2017 συλλέχθηκαν από την Παγκόσμια Τράπεζα σε μία εποχή που οι Έλληνες βιώναν το σοκ των περιορισμών κίνησης κεφαλαίων, με πολλούς καταθέτες να έχουν απομακρύνει τις αποταμιεύσεις τους από τις τράπεζες και ενδεχομένως να ήταν λιγότερο διαθέσιμοι να μιλήσουν για τις όποιες αποταμιεύσεις τους εκτός τραπεζών. Παρόλα αυτά, τα ποσοστά είναι προφανώς σοκαριστικά χαμηλά για την Ελλάδα, βάζοντας τη στις χαμηλότερες θέσεις παγκόσμια.

Οι Έλληνες είχαν την τάση να επενδύουν νωρίς στην αγορά κατοικίας, να προσβλέπουν στο Εθνικό Σύστημα Υγείας, καθώς και στο συνταξιοδοτικό σύστημα για την ασφάλειά τους στην 3η ηλικία. Το κοινωνικό κράτος και οι στενοί οικογενειακοί δεσμοί ήταν και είναι παρόντες στην ελληνική παράδοση και κουλτούρα, προσφέροντας οικονομική ασφάλεια σε πολλά νοικοκυριά σε δύσκολες στιγμές και σε νεότερες ή και στις μεγαλύτερες ηλικίες ανάλογα με τις περιστάσεις.

Παρόλα αυτά, ευελπιστούμε ότι η παραπάνω ανάλυση καταδεικνύει ότι στις προηγούμενες εποχές των μνημονίων οι επιβληθείσες περικοπές μισθών και συντάξεων ενείχαν όντως στοιχεία διαφαινόμενης ανθρωπιστικής κρίσης. Στη σημερινή εποχή των έντονων πληθωριστικών πιέσεων, τα χαμηλά επίπεδα αποταμίευσης, ιδιαίτερα αυτών για την 3η ηλικία, αναμένεται να χτυπήσουν ασύμμετρα τα ελληνικά νοικοκυριά, ιδιαίτερα αν μείνουν ανεξέλεγκτες.

Τέλος, για την ενίσχυση της κεφαλαιακής επάρκειας των τραπεζών, για την ενίσχυση της χρηματοπιστωτικής σταθερότητας στην Ελλάδα, καθώς και της ενδυνάμωση της χρηματοοικονομικής ανθεκτικότητας των ελληνικών νοικοκυριών χρειάζονται άμεσα και σαφή κίνητρα αποταμίευσης από τα χρηματοπιστωτικά ιδρύματα. Από την οπτική του Ινστιτούτου Χρηματοοικονομικού Αλφαβητισμού, μια εθνική στρατηγική που να ενέχει τη διδασκαλία του χρηματοοικονομικού αλφαβητισμού από νωρίς στο σχολείο και τις νεαρές ηλικίες αναμένεται να ωφελήσει τα μέγιστα όλους του παραπάνω στόχους ύψιστης εθνικής σημασίας.

*Καθηγητής Χρηματοοικονομικής στη Σχολή Διοίκησης Adam Smith του Πανεπιστημίου της Γλασκώβης, Επιστημονικός Σύμβουλος του Ινστιτούτου Χρηματοοικονομικού Αλφαβητισμού, έτον αμερικανικό οργανισμό Poets & Quants